2021-04-27 13:26:29中国财经界

每年的5月初,巴菲特都会在家乡奥马哈举办伯克希尔哈撒韦股东大会,是全球投资者难得的“朝圣之旅”!

2020年的新冠疫情,打破了以往的传统,股东大会被迫转移线上,今年也不例外。

北京时间5月2日凌晨1点,2021年巴菲特股东大会将线上直播,90岁高龄的巴菲特和97岁高龄的查理·芒格将相聚洛杉矶,为投资者带来一场投资盛宴!

在大会开始之前,我细读了2021年巴菲特致股东的信,有几点感悟与大家分享:

1.好股要下重注,第一大持仓股苹果占总持仓的比例接近43%;

2.买好股得好报;

3.浮存金——巴菲特投资神话背后的密码;

4.永远不要做空美国,潜台词:美股永远涨;

5.重资产也是一门好生意;

6.心存敬畏,黑天鹅防不胜防!

一、好股要重仓

1981年,诺贝尔经济学奖得主詹姆斯·托宾说:“鸡蛋不要放在一个篮子里”。

这句话在投资界屡屡被引用,最后大家都知道要分散投资,而不要孤注一掷重仓一个股票。

但股神巴菲特却重仓了苹果,占总持仓的比例接近43%!联想到苹果还是一支科技股,不得不感慨股神的魄力!

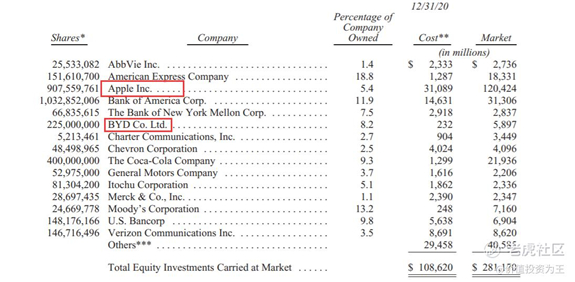

在给股东的信中,截至去年底,伯克希尔前十大重仓股如下:持股苹果(市值1204亿美元,持股占比5.4%)、美国银行(市值313亿美元)、可口可乐(市值219亿美元)、美国运通(市值183亿美元)、威瑞森(市值86亿美元)、穆迪(市值71.6亿美元)、美国合众银行(市值69亿美元)、比亚迪(市值58.97亿美元)、雪佛龙(市值40.96亿美元)、Charter通信(市值34.5亿美元)。

二、买好股得好报

伯克希尔旗下业务众多,既有保险,也有铁路运输、能源,还有房屋中介。

这给人一种错觉,即伯克希尔是一家大型的控股集团。

这个称谓显然不是褒义词,巴菲特就此在股东信中将普通的大型控股集团与伯克希尔进行了对比分析。

市面上多数的控股集团,偏爱谋求整体对一家公司进行收购,而实际上,真正的好公司不会寻求卖身,巴菲特认为多数企业的收购池中,充斥着大量的平庸企业,在这样的池塘中肯定钓不到大鱼。

除此之外,多数收购都要支付惊人的溢价,在华尔街,如果想推高估值,自然有很多方法。

哪些追求大而全的商业天才,往往在潮水退去之后会变成裸泳的商业皇帝。

而伯克希尔虽然是一家多元化的企业,但现在的巴菲特并不追求100%控股,与控股相比,成为一家优秀公司的小股东,盈利前景更丰厚,投资起来也更省事。

股神也是花了很久才懂得这个道理。

正如伯克希尔对苹果的投资一样,虽然只有5.4%的股权,但苹果一家,让伯克希尔赚了893亿美金,远超其他持股比例更高的公司。

三、股神背后的秘密

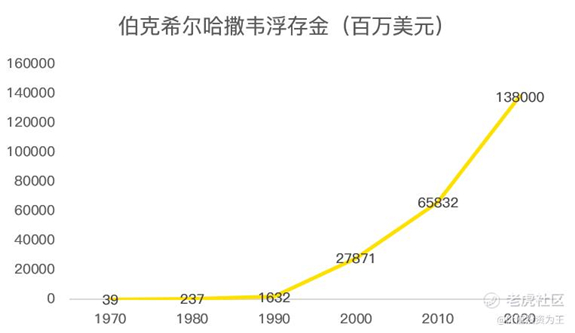

巴菲特经常在股东信中阐述旗下保险公司的浮存金对他的意义如何重大,于国内投资者而言,浮存金有些陌生,实际上,浮存金就是保费在扣除必要的成本费用之后可用于投资的部分。

从所有权上看,浮存金显然不属于保险公司,但投资收益却是保险公司的,这正是巴菲特“空手套白狼”的奥秘。所谓肉在手上过,总会沾点油。

不同于银行存款或基金产品,保费是不能收回也不能赎回的,伯克希尔通过保险公司获得了大量的、免费的可投资金,源源不断的现金流,股神只需要选出好公司并长期持有即可。

回看国内的基金经理,市场稍有波动便面临赎回压力,没有弹药补充,即使碰上再好的投资机遇也只能巧妇难为无米之炊!

个人投资同样如此,源源不断的现金流入会让投资变得更简单!

四、永远不要做空美国=美股永远涨

“永远不要做空美国”,这又是巴菲特老生常谈的观点。

为了说明此观点,巴菲特在股东的信中讲述了旗下几家公司创始人的创业经历,比如GEICO(政府员工保险公司)由利奥古德温(Leo Goodwin)和妻子莉莉安(Lillian)于1936年创立,初始资金只有10万美金,创立的第一个完整年度,GEICO完成了238288美元的业务,而截至2020年末,这一数字为350亿美元!

其他几家公司的创业经历同样让人欣喜若狂,正是由于他们,推动了美国经济的繁荣,因此,巴菲特坚信永远不要做空美国!

我对这句话的理解,认为背后的潜台词等同于美股永远涨。

回顾美股或美国的历史,无论是大萧条还是二战,抑或是严重的通货膨胀或者百年一遇的金融危机,无论怎样的坎坷,都没能阻挡美股向上的姿态。

这背后自然是一套稳定而有效的运行机制在起作用,因此,如果能赶上美股非理性大跌,别犹豫、也别怀疑,抄底就对了!

五、重资产也能是一门好生意

在股东的信中,巴菲特拿BNSF(美国伯灵顿北方圣太菲铁路运输公司)和BHE(伯克希尔哈撒韦能源公司)两家重资产公司举例,证明重资产公司有时候也是不错的投资选择。

无论是铁路运输还是能源公司,两者都需要大额的资本开支,比如美国的电力设施需要大规模的进行改造,最终的成本可能在未来消耗掉伯克希尔哈撒韦能源公司的全部利润。

虽然投入巨大,但巴菲特认为新的投入能带来相匹配的回报就是值得的。

很多时候,重资产往往意味着拥有强大的护城河,比如美国伯灵顿北方圣太菲铁路运输公司有390条铁路线,装载量远超其他任何一家运输公司,这样的地位其他人很难撼动。

六、黑天鹅防不胜防

在股东的信中,开头部分巴菲特便承认一个严重的错误——高价收购PCC精密铸件公司。

这笔收购发生在2016年,耗费了321亿美元,公司的主营业务是飞机和工业零件制造商。

众所周知,新冠疫情重创了航空业,造成飞机制造需求大减,基于此,伯克希尔计提了近100亿美元的商誉减值。

虽然巴菲特一再悔恨支付了过高的收购价格,以及对盈利能力过于乐观了,但新冠疫情黑天鹅着实防不胜防。

投资如股神巴菲特尚且不能躲避黑天鹅的影响,普通投资者得到的最大启示莫过于心怀敬畏之心,资本市场啥事都有可能发生!

总结:

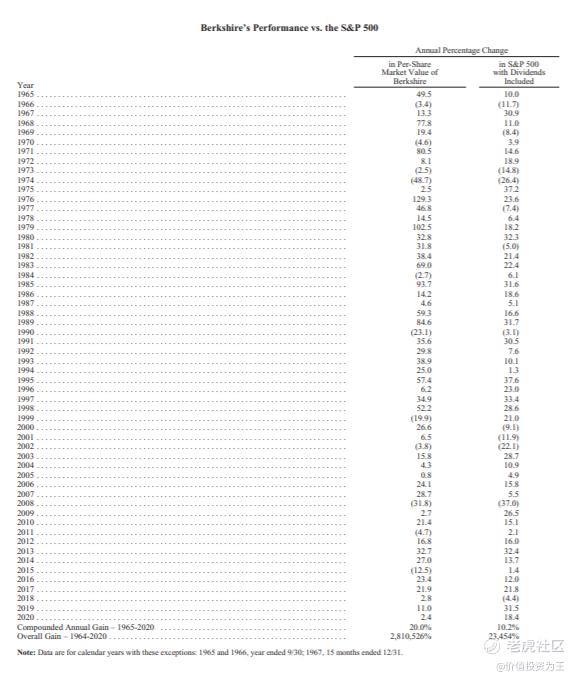

最近2年,伯克希尔的表现跑输标普500指数,市场一直期待巴菲特能找到新的大手笔收购标的。

2020年3月美股的暴跌曾短暂激起市场的想象,但可惜,期待的收购没有发生。

2年跑输指数或许显得股神暗淡许多,但拉长时间看,1965-2020年的伯克希尔复合收益率达到20%,标普500只有10.2%。

在股东的信中,巴菲特调侃持有伯克希尔的股东会长寿,毕竟巴菲特和查理90多岁的高龄依然还能在在台上侃侃而谈并回答股东问题,加上其他早期几名长期股东也达到90岁高龄。

简单的调侃,其实是价值投资能给人带来平静的内心,也更容易获得健康长寿,所谓流水不争先,争的是滔滔不绝!

榜单收录、高管收录、融资收录、活动收录可发送邮件至645528#qq.com(把#换成@)。